O fechamento fiscal causa uma sensação de urgência por conta dos prazos mensais e anuais dos impostos e das obrigações acessórias. E infelizmente, entre lançamentos no sistema e escriturações nos sistemas municipais, estaduais e federais, erros acontecem.

Sendo empreendedor, sabe-se que o sistema tributário brasileiro é complexo. Como solução, a organização deve ser feita de modo impecável, realizando lançamentos controlados e organizando informações fiscais sem esquecer nada.

Contudo, a contabilidade não é a única responsabilidade da empresa. Entre saídas e entradas, há diferentes setores que competem entre si por atenção. Deste modo, como realizar fechamentos consistentes a partir do corrido dia dos gestores?

Para mostrar como fazer o fechamento fiscal, a Dattos, plataforma líder em conciliação fiscal, financeira e contábil no Brasil, preparou 5 passos que simplificam e evitam erros durante o fechamento. Portanto, caso queira saber mais, leia este artigo até o fim!

O que é fechamento fiscal?

O fechamento fiscal funciona como uma conciliação de todas as informações fiscais emitidas dentro de um período. Nesta tarefa, a empresa busca separar, analisar e organizar informações úteis para os futuros lançamentos.

Por exemplo, o Imposto sobre Circulação de Mercadorias e prestação de Serviços (ICMS) está entre os mais complexos tributos e precisa ser pago mensalmente. Nele, todas as notas fiscais de entrada e saída devem ter alíquotas devidamente consideradas.

Como cada produto tem um tipo específico de tributação, o ICMS pode ser bastante difícil. Para torná-lo mais fácil, os gestores optam por organizar lançamentos feitos.

Neste sentido, o fechamento se torna indispensável. Com ele, o gestor separa um tempo adequado para conciliar lançamentos feitos dentro do período fiscal, que no caso do ICMS é o último mês, e realizar certas tarefas para entregar este compromisso a tempo.

Sem o fechamento fiscal, as informações correm riscos de desencontros. Neste caso, você sonega impostos ou paga valores a mais nos tributos, gerando prejuízos em todos os casos à empresa.

Quando realizar o fechamento fiscal da empresa?

Geralmente, o fechamento fiscal das empresas acontece no mês subsequente. A exemplo, o fechamento do mês de outubro acontece no mês seguinte, que é novembro, e assim sucessivamente.

Neste caso, considera-se os tributos mensais, como ISS e ICMS. Para outros tributos e obrigações acessórias, a empresa deve considerar o ano-calendário, que detalha os meses a serem levados em consideração.

Movimentação fiscal: o que considerar?

Ao realizar o fechamento, é importante destacar o que entra nele. Para isso, há o termo movimentação fiscal. Trata-se do fluxo de documentos com valor fiscal emitidos ou recebidos pelo seu negócio.

No decorrer dos dias, semanas e meses, toda empresa emite ou recebe uma nota fiscal ou até outros documentos com valor fiscal. Eles devem, obrigatoriamente, entrar no fechamento fiscal da empresa.

Sendo assim, considera-se a movimentação fiscal como o período de entradas e saídas de documentos com valor fiscal, sendo acompanhados e conciliados durante o fechamento da empresa em algum momento.

Quais itens devem constar no fechamento contábil fiscal?

Durante os fechamentos contábeis, uma dúvida costuma ser frequente: quais documentos devem estar presentes. Sabe-se que todo documento com valor fiscal precisa fazer parte, mas afinal, quais são eles?

Abaixo, você encontra a lista de documentos que deve estar presente em um fechamento fiscal!

1. Notas de entrada

As notas fiscais de entrada estão relacionadas à compra de itens para a empresa. Ou seja, toda compra feita pelo negócio, seja de reposição de produto, de estoque, de troca de maquinário, entre outros exemplos, são classificadas como notas de entrada.

2. Notas de saída

Visto que as notas de entrada são compras, as notas de saída funcionam do modo oposto. Deste modo, considera-se notas de saída as notas fiscais emitidas pelo seu negócio por conta de vendas realizadas.

3. Notas de serviço prestado

Caso você realize a oferta de serviços, as notas de saída consideram as notas fiscais de serviço (NFS). Assim como as notas fiscais tradicionais, a NFS funciona como uma nota de saída e tem valor fiscal.

4. Notas de serviço tomado

Vale a pena destacar ainda que as notas de serviço tomadas também entram no fechamento fiscal. Ao contrário das NFS prestadas, estes documentos são emitidos quando a empresa contrata determinada prestação de serviço.

5. Conhecimento de Transporte

O conhecimento de transporte (CT) é uma “nota fiscal” para o setor logístico e está presente em fechamentos de empresas da área logística, como armazéns, galpões e transportadoras.

6. Recibo de pagamento autônomo também entram no fechamento fiscal

Em tese, recibos de pagamentos não têm valor fiscal quando o assunto é a oferta de produtos ou serviços. Porém, o recibo de pagamento autônomo e os recibos de aluguéis têm valor fiscal e, portanto, devem ser anexados ao fechamento.

7. Contratos e contas

Por fim, vale a pena destacar que contratos e contas no nome jurídico da empresa devem constar no fechamento fiscal. Porém, apenas as obrigações que estão no nome jurídico da empresa, e não contas relacionadas aos sócios e administradores.

Diferença entre NF-e e NFS-e

A nota fiscal eletrônica (NF-e) diz respeito à venda de produtos, enquanto a nota fiscal de serviço eletrônica (NFS-e) é emitida apenas nos casos de prestação de serviço. Em comum, as duas notas têm valor fiscal.

Como fazer a escrituração do fechamento fiscal?

A escrituração do fechamento fiscal pode ser realizada em cinco passos. Após considerar todas as informações detalhadas mais acima, você deve focar em soluções de organização e controle.

Assim como uma conciliação fiscal, você deve separar e comparar informações. Em resumo, um fechamento bem feito depende de informações unificadas em diferentes documentos fiscais.

Para corrigir problemas, organizar documentos e fazer fechamentos com eficiência, veja abaixo os 5 passos que a Dattos separou para você!

1. Separe os documentos antes de começar o fechamento fiscal

Os documentos fiscais são emitidos e recebidos a todo instante. Sendo assim, basta um dia sem organizá-los para que o seu fechamento fique confuso ou omita informações que mais para frente fazem toda a diferença.

Como solução, você pode tentar centralizar e fazer a separação prévia entre notas de entrada e saída. Assim, o seu fechamento fica mais fácil de ser colocado em prática.

2. Realize a análise e a conciliação de informação

Depois de ter as informações em mãos, o responsável pelo fechamento fiscal deve analisar e conciliar as informações. Isso evita que haja diferença nas notas e, consequentemente, problemas após o envio dos tributos e das obrigações acessórias.

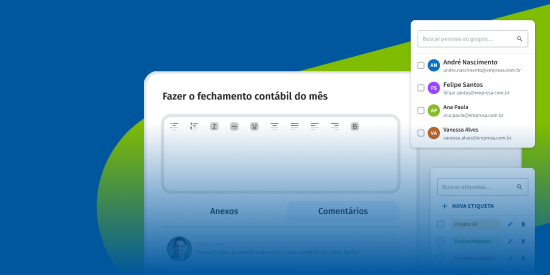

Entre todos os passos, este pode ser classificado como o mais importante e também o mais difícil. Felizmente, você já pode fazê-lo sem depender de planilhas, mensagens e e-mails, podendo conciliar todas as informações na plataforma da Dattos.

Nela, você realiza a conciliação fiscal, financeira e contábil de modo automatizado e a partir de um painel de controle bastante intuitivo. Caso queira saber mais, clique aqui!

3. Cheque alíquotas

Durante a análise e a conciliação de notas de entrada e saída, é necessário checar novamente as alíquotas. Especialmente no cálculo de ICMS, cada item tem uma alíquota pré definida e cabe ao gestor considerá-la corretamente.

A checagem de alíquotas e a relação entre notas de entrada e saída são processos demorados. Para não perder tanto tempo, a melhor recomendação está na separação de bens mais frequentes e suas respectivas alíquotas.

4. Faça a apuração dos tributos

Tendo separado e conciliado todas as notas de entrada e saída, bem como checado as alíquotas de cada item, basta realizar a apuração dos tributos a serem entregues.

É importante destacar que, neste passo, tudo depende do imposto e característica da empresa, como o regime tributário e o porte do negócio.

Por exemplo, empresas que seguem o Simples Nacional têm apurações mais fáceis, enquanto empresas que aderem ao Lucro Real ou Lucro Presumido seguem outra forma de apuração de impostos e obrigações acessórias.

Em todo caso, vale a pena destacar que toda apuração tem um ano-calendário específico, assim como prazos máximos estabelecidos pelos órgãos de controle. Então, não esqueça de acompanhar as datas e checar as regras de apuração.

5. Realize a escrituração mista

Por fim, não esqueça de realizar a escrituração mista, isto é, lançar as informações do fechamento fiscal nos órgãos Municipal, Estadual ou Federal, e também no próprio sistema, sendo este indispensável para os períodos futuros.

Ao ter uma escrituração de fácil acesso, a sua empresa encontra erros, desencontros de informações e também fica munido de dados que ajudam na hora de prever futuros gastos com tributos.

Quer saber como realizar um fechamento mais rápido e assertivo? Então, confira essa jornada completa de fechamento de dados!

O que acontece se a empresa não realizar o fechamento fiscal?

A não realização do fechamento fiscal implica em danos à empresa. Embora complexo, os impostos e as obrigações acessórias não são opcionais, mas sim termos inerentes à abertura da empresa.

Com isso, toda empresa aberta se compromete a seguir as diretrizes, leis e regulamentos que envolvem o tipo da empresa e o regime tributário escolhido. Caso esses termos não sejam seguidos, a empresa pode ser extinta e o Fisco aplica as sanções cabíveis, como advertências, multas e até mesmo apreensão dos bens da empresa e dos sócios.

Partindo apenas da ideia de não fechar o período fiscal, mas seguir com entregas das obrigações fiscais, as desvantagens seguem presentes na empresa. Entre todos os pontos negativos, logo abaixo estão as consequências de não realizar fechamentos fiscais!

1. Sonegação

Caso você não faça a devida conciliação das informações e pagar valores mais baixos do que o esperado, você sonega impostos. Dependendo do valor, a empresa corre sérios riscos até regularizar as pendências.

Entre as consequências, estão multas equivalentes ao valor sonegado vezes 10 e até mesmo a possibilidade de prisão do dono da empresa.

2. Impostos maiores

Assim como há a possibilidade de pagar valores menores, a empresa pode ter despesas maiores do que o necessário. Na prática, você contribui com um tributo a mais do que o necessário, tendo prejuízo.

Embora o Estado devolva valores mais altos, é necessário entrar com uma ação e solicitar o pagamento de precatório, que demora anos até ser concretizado. Portanto, a melhor solução é pagar os valores corretos dos impostos.

3. Erros na contabilidade

Sem a devida conciliação e fechamento, os erros na contabilidade da empresa são inevitáveis. Isso acontece porque o cotidiano passa a ser mais urgente, gerando desencontros de informações e problemas triviais.

Como solução, o fechamento fiscal se destaca por centralizar, organizar e facilitar o acesso às informações de entrada e saída da empresa. Tendo todos os dados à disposição, dificilmente os contadores encontram dificuldade.

Para evitar que esses problemas aconteçam, agende um diagnóstico gratuito e fale com um de nossos especialistas!